総務省の「平成30年住宅・土地統計調査」によると、住宅総数に占める持ち家の割合は61.2%。ここ15年は61%前後で推移しています。それが、高齢者単身世帯では66.2%、高齢者のいる夫婦のみの世帯では87.4%で、いずれも増加傾向にあります。

人生100年時代を迎えた日本において、老後の生活資金をどのように確保するかは、人生設計を考える上で外せない問題のひとつです。上記の調査結果から、持ち家などの不動産を活用した資金確保が有効であることがわかります。

本記事では、そのうち、「リバースモーゲージ」と「不動産担保ローン」について比較解説していきます。(最終更新:2022年3月2日)

まずは、両サービスの概説についてご紹介いたします。

目次

リバースモーゲージとは?

リバースモーゲージとは

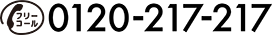

リバースモーゲージとは、住み続けながら、ご自宅を担保に融資を受けられる金融商品です。

担保とするご自宅の評価額から算出される融資限度額を上限として、定期的に、必要な額を必要な時に、又は一括でお金を受け取ることができます。

月々のお支払いは利息分のみで、元本はご契約者が亡くなられた後、ご自宅を売却して返済します。

不動産担保ローンとは?

不動産担保ローンとは

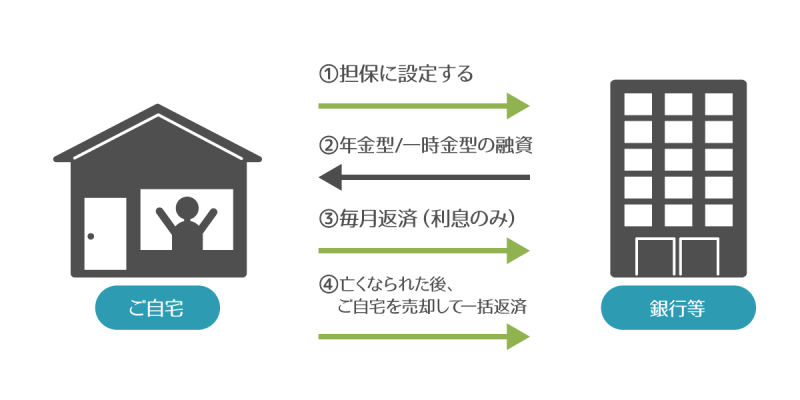

不動産担保ローンもまた、住み続けながら、ご自宅を担保に融資を受けられる金融商品です。

お金は一括で受け取り、月々のお支払いは元本+利息分。お支払いが滞るようなことがあると、担保である不動産は金融機関等によって売却され、売却代金がローンの返済に充てられます。

それでは、具体的に両者を比較してみましょう。

リバースモーゲージと不動産担保ローンとの比較・違い

共通点を確認しよう

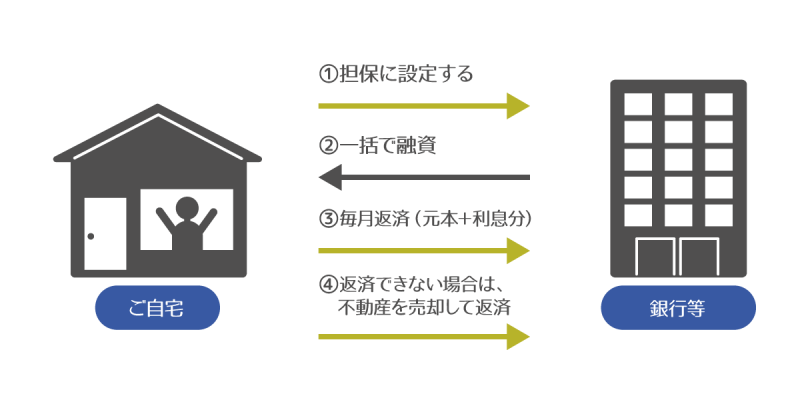

金融商品であるリバースモーゲージと不動産担保ローンは、ご自宅等の不動産を担保として融資を受けるという根幹の部分が共通しています。また、売却ではないため、住んでいる間は所有権が移転しない点も同じです。

違いを比較してみよう

最も大きな違いは、リバースモーゲージは最終的に売却し、売却金額で元本を返済するため、月々のお支払いは利息分のみでよいのに対し、不動産担保ローンは元本+利息を毎月返済しなければならないことです。

また、リバースモーゲージは、毎月一定額を受け取る、必要額をその都度受け取る、一括で受け取るなど、お金の受け取り方が複数ありますが、不動産担保ローンは一括のみです。

加えて、リバースモーゲージは対象不動産の地域や評価額、ご契約者、同居家族の状況などに細かい条件が設けられています。不動産担保ローンは対象不動産の評価額やご契約者の返済能力など、条件はありますが、リバースモーゲージに比べると厳しくない方であると言えます。

リバースモーゲージと不動産担保ローン、どちらを選ぶ?

違いで触れたように、リバースモーゲージは、ご契約者が亡くなられた後ですが、ご自宅等の不動産を最終的に売却することを前提とした商品です。ローンを完済すれば売却の必要はないものの、商品の性質上、そうなるケースは稀です。つまり、ご自分の死後とはいえ、それまで住んでいた家、土地を手放すことになります。ご家族に家を残す必要がない方、終の棲家を老人ホームなどにすると決めている方に向いている商品です。

不動産ローンは、一般的なローン同様、完済を目的とした商品です。定められた期間で借入をすべて返済しなければなりませんが、ご自宅等をご家族に残したい方にはこちらがおすすめです。

リバースモーゲージと不動産担保ローンは、今まで見てきた通り、基本的には似ている商品です。

条件や元本の支払い時期などに違いはありますが、どちらが優れている、劣っているとは一概には言えません。ご自宅を残す相手がいるかどうか、必要な金額を借り入れた後、ご自分で返すことができるかどうかなどを考えた上で、ライフプランやご家族の状況に合うものを選ぶことをお勧めします。

※弊社独自の見解に基づき作成しております。詳細条件は各サービス提供会社にお問合せください。